この記事では、介護医療保険料控除の仕組みについて紹介しています。利用すればどのくらい節税できるのか、控除を申告する方法等も紹介しているので、手早く知りたい方々におすすめです。

介護医療保険料控除は税制上の優遇措置

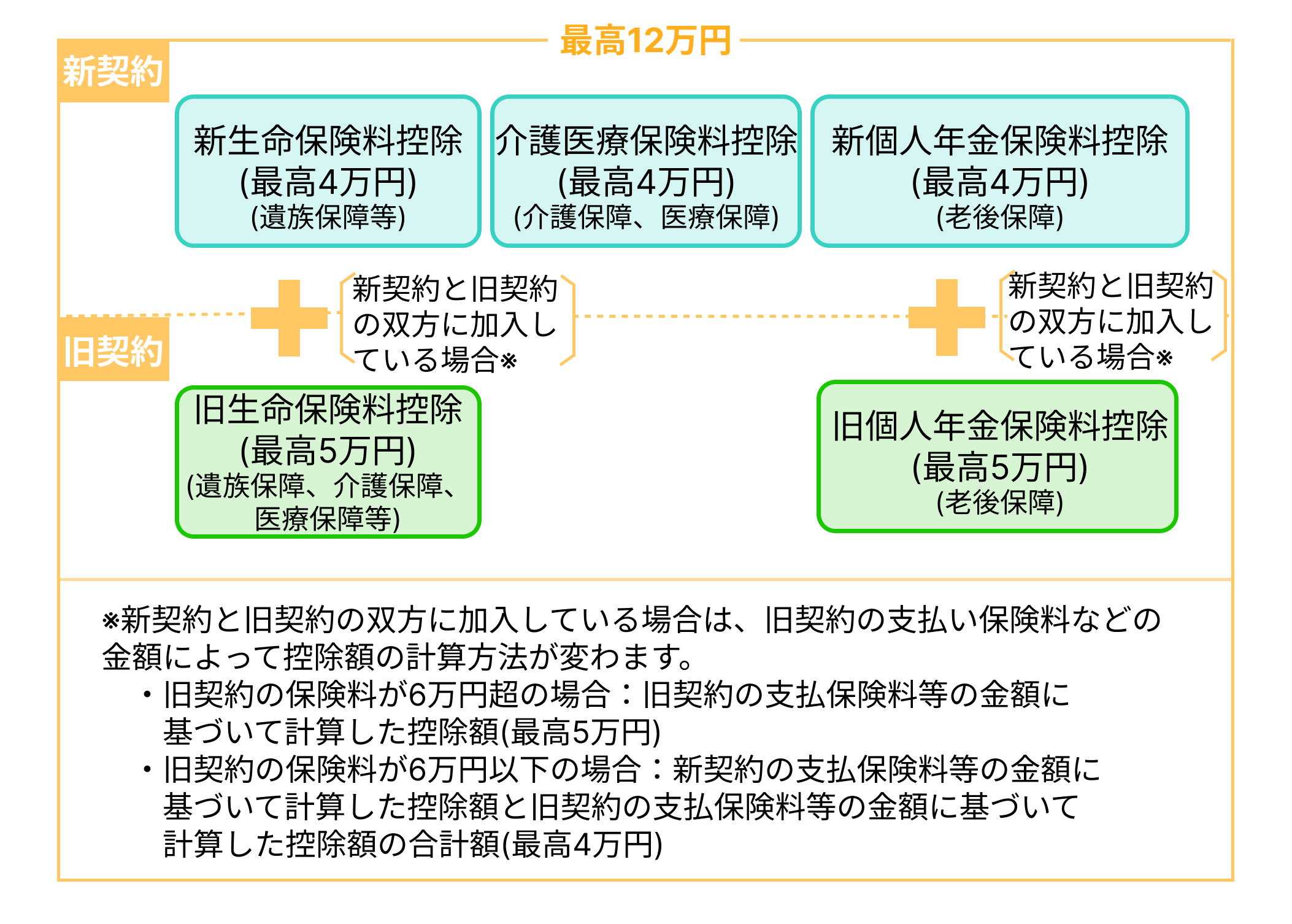

所得税の控除について

出典:国税庁ホームページ 生命保険料控除 を基に作成

参照:(公財)生命保険文化センター税金に関するQ&A

介護医療保険料控除とは、生命保険料控除の1種のことです。介護や医療に関する保障が対象となり、年間に払い込んだ保険料で所得税が控除される仕組みです。

介護医療保険料控除は2010年度の税制改正により、生命保険料控除が改組された際に新設されました。2012年1月1日以後に締結した保険契約(新契約)で、介護医療保険料控除が適用されます。

介護医療保険料控除を利用する際は、他の生命保険料控除(一般生命保険料控除・個人年金保険料控除)と同様、確定申告または年末調整で申告します。保険料を払い込めば、自動的に国税庁が税の優遇措置をしてくれるわけではないので注意しましょう。

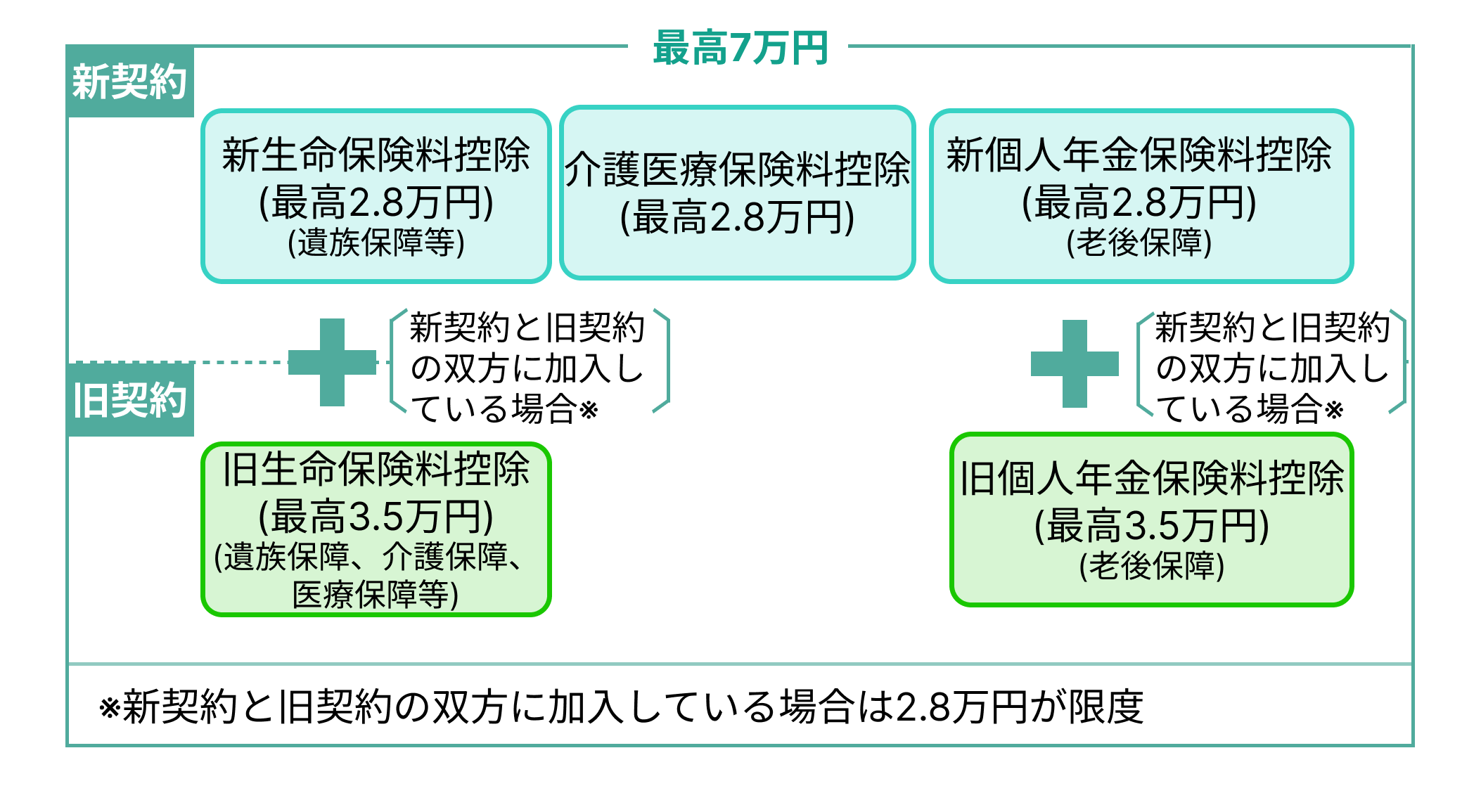

住民税の控除について

介護医療保険料控除は、住民税も対象となります。こちらも2012年1月1日以後に締結した保険契約で、介護医療保険料控除が適用されます。

住民税の場合、確定申告や年末調整で申告すれば特別な手続きは必要ありません。ただし、年間に払い込んだ保険料の区分、それに応じた控除金額は所得税と異なります。

介護医療保険料控除の対象となる生命保険

介護・医療に関する保険が対象

介護や医療保障に該当する主な保険商品は次の通りです。

- 医療保険:病気やケガをした場合の入院・通院の治療をサポートする商品

- がん保険:がんの入院・通院の治療に特化した商品

- 介護保険:所定の介護条件となった場合、介護年金・一時金が受け取れる商品

なお、介護や医療保障に関する個別の商品の他、死亡保険等に付加できる医療特約も、介護医療保険料控除の対象となります。

例えば次のようなケースでは、それぞれ対象となる保険料控除が異なります。

- 主契約(死亡保険料):一般生命保険料控除

- 特約(医療保険料):介護医療保険料控除

申告の際は正確に分けて、確定申告や給与所得者の保険料控除申告書へ記入しましょう。

旧契約の場合は(旧)生命保険料控除に含まれる

2011年12月31日以前、介護や医療保障に関する保険契約(旧契約)を締結した場合、「一般生命保険料控除」に該当します。

一般生命保険料控除は例えば死亡保険や養老保険、学資保険等が対象となる控除枠です。介護や医療保障に関する商品の他、これらの保険商品に加入していると控除枠が重複してしまいます。

介護医療保険料控除の控除額

所得税の控除額は最高4万円

新契約の場合、介護医療保険料控除は最高4万円です。

| 年間保険料額 | 控除額 |

| ~20,000円 | 保険料全額 |

| 20,001円~40,000円 | 年間保険料×1/2+10,000円 |

| 40,001円~80,000円 | 年間保険料×1/4+20,000円 |

| 80,001円~ | 一律40,000円 |

出典:国税庁ホームページ 生命保険料控除 基にをに作成

なお、介護医療保険料控除枠を含めた3控除枠全てが利用できるなら、最高12万円までが控除対象となります。

住民税の控除額は最高2.8万円

新契約の場合、介護医療保険料控除は最高2.8万円です。

| 年間保険料額 | 控除額 |

| ~12,000円 | 保険料全額 |

| 12,001円~32,000円 | 年間保険料×1/2+6,000円 |

| 32,001円~56,000円 | 年間保険料×1/4+14,000円 |

| 56,001円~ | 一律28,000円 |

介護医療保険料控除枠を含めた3控除枠全てが利用できるなら、最高7万円までが控除対象となります。

(旧)生命保険料控除の控除額

所得税の控除額は最高5万円

旧契約の場合、一般生命保険料控除は最高5万円です。

| 年間保険料額 | 控除額 |

| ~25,000円 | 保険料全額 |

| 25,001円~50,000円 | 年間保険料×1/2+12,500円 |

| 50,001円~100,000円 | 年間保険料×1/4+25,000円 |

| 100,001円~ | 一律50,000円 |

出典:国税庁ホームページ 生命保険料控除 基にをに作成

一般生命保険料控除・個人年金保険料控除の2つが利用できるなら、最高10万円までが控除対象となります。

なお、新契約・旧契約双方に加入しているケースでは最高12万円まで控除可能です。

住民税の控除額は最高3.5万円

旧契約の場合、一般生命保険料控除は最高3.5万円です。

| 年間保険料額 | 控除額 |

| ~15,000円 | 保険料全額 |

| 15,001円~40,000円 | 年間保険料×1/2+7,500円 |

| 40,001円~70,000円 | 年間保険料×1/4+17,500円 |

| 70,001円~ | 一律35,000円 |

一般生命保険料控除・個人年金保険料控除の2つが利用できるなら、最高7万円までが控除対象となります。

介護医療保険料控除をシミュレーション

実際に例をあげ、所得税の控除額をシミュレーションしてみましょう。

(例)次の保険へ加入しており年間の控除額を算定する

- 医療保険:2010年3月加入(旧契約)→年間保険料110,000円

- がん保険:2020年7月加入(新契約)→年間保険料15,000円

- 介護保険:2021年9月加入(新契約)→年間保険料35,000円

事例では新契約・旧契約にあたる保険へ加入しています。まず医療保険・がん保険の控除額は次の通りです。

- 医療保険の年間保険料110,000円→控除額(旧契約)50,000円

- がん保険の年間保険料15,000円→控除額(新契約)15,000円

次に介護保険年間保険料は35,000円なので、「年間保険料×1/2+10,000円」で計算します。

- 35,000円×1/2+10,000円=27,500円

それぞれの控除額を合計すると

- 50,000円+15,000円+27,500円=92,500円

所得税控除額は9万2,500円となります。

生命保険料控除の申告方法

年末調整で申告する方法

給与所得者の場合は年末調整で申告します。保険料控除申告書に必要事項を記入し、担当部署(人事課・総務課等)へ提出しましょう。

必要書類は基本的に次の書類のみです。

- 給与所得者の保険料控除等申請書兼配偶者特別控除申告書:勤務先から取得

- 生命保険料控除証明書:毎年10月ごろ保険会社から送付

ただし、申告手続きを年末調整で行えなくとも、確定申告等で提出する方法もあります。

確定申告で申告する方法

給与所得者以外の方々が、確定申告時期に納税地を管轄する税務署へ提出します。なお、2023年の確定申告期間は2月16日~3月15日までです。

- 確定申告書:最寄りの税務署で取得

- 生命保険料控除証明書:毎年10月ごろ保険会社から送付

- 本人確認書類:マイナンバーカードの両面の写し、または通知カードの写し・運転免許証等の写しを準備

- 源泉徴収票:給与所得者が確定申告する場合に必要

申告は窓口提出・郵送・電子申請(e-Tax)のいずれでも可能です。なおe-Taxで申告する場合、記入する用紙を準備する必要はありません。

介護医療保険料控除に関するよくある質問

家族の保険料も負担しているが、合算はできない?

新契約・旧契約いずれの保険契約でも、合算して申告が可能です。控除対象となる保険料は、自分が締結した保険契約の保険料だけではありません。

自分の保険料の他、自分以外の親族が締結した保険契約の保険料も支払っている場合、その分を合算できます。

ただし、保険料負担者本人またはその家族が保険金受取人になっていなければいけません。

なお、合算できる親族の範囲は非常に広く、6親等以内の血族・3親等以内の姻族であれば、生計を一にしていなくても対象となります。

生命保険料控除の申告ができなかったときどうする?

給与所得者で年末調整へ間に合わず確定申告もできなかったケース、給与所得者以外の人なら確定申告の際に合わず申告できなかったケースもあるはずです。

その場合には、更に「還付申告」という方法で保険料控除の申告ができます。申告は納税地を管轄する税務署へ、申告書・生命保険料控除証明書等を提出して行います。

なお、申告期間は非常に長く設定されており、還付申告をする年分の翌年1月1日から5年間申告が可能です。

例えば、2022年分の生命保険料控除が申告できなかった場合、2023年1月1日から2027年12月31日までの間に申告できます。

ただし、5年間もあるので「いつか申告すれば良い」と油断し、申告期間を経過するおそれもあるので注意しましょう。