クレジットカードには「還元率の鬼」といわれているカードがあります。

これはポイント還元率の高いカードの事ですが、還元率の鬼といわれるカードの特徴は以下3点です。

| 還元率の鬼といわれるカードの特徴 | |

|---|---|

還元率 | ポイント還元率が1.0%以上のカード |

| 会費 | 年会費無料または低年会費のカード |

| 付帯サービス | 特典・優待サービスが多いカード |

そのため、クレジットカードを作るならポイント還元率の高いもの選ぶ方がお得といえます。

ポイント還元率が1.0%以上のカードを「高還元率」とされていますが、特にOliveは最大20%のポイント高還元率でおすすめのクレジットカードです。

本記事ではポイントが高還元率のカードの特徴を踏まえておすすめクレジットカードを紹介しています。

また、高還元率のクレジットカードのメリットやデメリットなどを解説しているのでぜひ参考にしてください。

| 結論を早く知りたい方へ! 記事早見表 | |

|---|---|

| 還元率の鬼といえるクレジットカードの特徴は? | 基本還元率が1.0%以上のカード |

| ポイント還元率の高いクレジットカードは? | クレジットカード還元率の鬼といわれるカード10選 |

| 還元率の鬼といえるクレジットカードのメリットは? | ポイントが溜まりやすくお得に利用できる |

- クレジットカード還元率の鬼といわれるカード10選

還元率の鬼といえるクレジットカードとは利用金額に対してポイントが還元される割合が高いカードのこと

クレジットカードには「還元率の鬼」という言葉がありますがどういう意味と感じる方も多いでしょう。

クレジットカード還元率の鬼=ポイント還元率が高いクレジットカードという意味です。

還元率というのはクレジットカードを利用する際のポイント付与率の高さを象徴するものです。

カードを申し込んでクレジットで決済する際に、同じ金額ならば決済後に戻ってくるポイントが多いほうがお得といえます。

クレジットカードを選ぶ際は自分がよく行く店でポイント還元率が上がるカードを選ぶようにしましょう!

| カード | Olive | リクルートカード | dカードゴールド | 楽天カード |

|---|---|---|---|---|

| 年会費 | 永年無料 ※一般のみ | 永年無料 | 永年無料 | 無料 |

| 還元率 | 0.5~20%※5 | 1.20%~3.2% | 1.0%~4.5% | 1.0%~3.0% |

| 特徴 | セブン-イレブン ローソン マクドナルドなどで 最大7%還元※1 | 通常還元率が 唯一1.00%%超え | クレカ積み立で 1.00%還元 マツモトキヨシで 4.00%還元 | 楽天市場で 3.00~17.0%還元 |

| 詳細 | お申し込みはこちら | お申し込みはこちら | お申し込みはこちら | お申し込みはこちら |

※1商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※1通常のポイント分を含んだ還元率です。

この見出しでは還元率の鬼といわれるクレジットカードの特徴を詳しく説明していきます。

| 還元率の鬼といわれるクレジットカードの特徴 | |

|---|---|

| 還元率が高いってどのくらい? | 高還元率カードとは基本還元率が1.0%以上のカードのこと |

| 還元率が高いとどんなメリットがある? | 支払う手数料の一部がポイントとして消費者の手元に届く |

クレジットカードを選ぶ際に、普通のカードとどれくらいポイント還元率に違いがあるのか気になる方はぜひ参考にしてください。

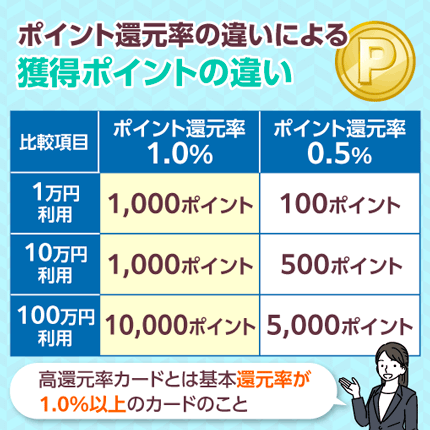

高還元率カードとは基本還元率が1.0%以上のカードのこと

具体的に高還元率とはどのようなカードを指すのでしょうか?

クレジットカードの基本還元率が1.0%以上のカードを高還元率カードといます。

例えば、一般的なクレジットカードでは還元率が0.5%と言われています。

一般的なクレジットカードとの還元率の鬼といわれるカードの違いを以下にまとめました。

還元率によってポイントの貯まり方に大きな差が出てくる!

| 還元率の違い | 還元率1.0% | 還元率が0.5% |

| 1万円利用 | 100円 | 50円 |

| 10万円利用 | 1,000円 | 500円 |

| 100万円利用 | 10,000円 | 5,000円 |

上記の表から還元率が0.5%の場合ショッピングで1000円を使うごとに、5円分のポイント付与(還元される)という状態です。

それに対して高還元率のクレジットカードとは還元率1%を越えるもので、1000円に対して10円分が戻ってきます。

そして基本還元率とは別にクレジットカードと同じグループの商品購入など条件によってはさらに、お得にポイントが戻ってくる場合があります。

還元率の鬼といわれるほどのクレジットカードには最大10%程度のポイント還元を実施しているところもあります。

還元率10%の場合さらにお得に!

| 還元率 | 還元率10%の場合 |

| 1万円利用 | 1,000円 |

| 10万円利用 | 10,000円 |

| 100万円利用 | 100,000円 |

利用するとなぜポイントが還元されるのか

根本的な疑問としてクレジットカードを利用して、なぜポイントが還元されるのでしょうか?

結論を言えば販促活動のひとつで、カードを利用すればするほどお得になるようにしているからです。

還元するポイント分を払っているのは商品を販売している加盟店で、その理由は顧客を多く獲得するためです。

これは値下げや割引を行うよりも、ポイントを付与することで、消費者が「ポイントを活用しよう」となって、購買意欲が高まるからです。

ポイント付与の仕組みは、加盟店が手数料としてクレジット会社に支払う手数料の一部がポイントとして消費者の手元に届きます。

クレジットカードには何もしなくても付与される基本ポイントと条件次第で還元率の高くなるポイントがあり、特に後者は販促の意味合いが強いです。

クレジットカード還元率の鬼ともいえるカード10選

ここからはクレジットカードの還元率の鬼といわれているおすすめのカードを具体的に紹介していきます。

高還元率のクレジットカードの選定基準

・還元率が1.0%以上のカード

・年会費

・発行スピード

・国際ブランド

| カード名 | Olive | JCBカードW | 三井住友カード(NL) | Tカードプラス | JCBゴールドカード | リクルートカード | Orico Card THE POINT | dカードゴールド | 三菱UFJカード | 楽天カード |

| 還元率 | 0.5~20%※5 | 1.0~10.50%※1 | 0.5~7%※3 | 0.5~1.5%※5 | 0.5~10.0%※1 | 1.20%~3.2% | 1.0%~2.0%※8 | 1.0%~4.5% | 0.4%~5.5% | 1.0%~3.0% |

| 年会費 | 永年無料 ※一般のみ | 永年無料 | 永年無料 | 永年無料 | 11,000円(税込)初年度無料 | 無料 | 無料 | 11,000円 | 1,375円 | 無料 |

| 発行スピード | 最短3営業日 | 最短5分※2 | 最短10秒※4 | 最短即日 振込キャッシング※6 | 最短5分※2 | 最短5分※7 | 要問合せ | 1週間が目安 | 1~2週間程度 | 通常1週間から10日程度 |

| 国際ブランド | ||||||||||

| 公式サイト | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

- 注釈

ただし期間限定など細かい条件が記載されてることが多いので注意しましょう。

もちろんカード会社やクレジットカードの種類によって付与されるポイントの還元率は異なります。

その中でも以下に取り上げるクレジットカードは、高還元率のカードとして特におすすめで、「鬼」の名にふさわしいカードばかりを厳選しました。

カードの還元率は基本還元率の高さと、グループ企業や提携店を使用することによりさらに還元率が高くなる場合があります。

それぞれおすすめの条件が異なるので、クレジットカードで特に還元率を重視しようと考えている際の参考にしましょう。

Oliveはすべての条件が整えばポイント最大20%の高還元率の可能性がある

| ポイント還元率 | 年会費 |

| 0.5~20%※1 | 永年無料 ※一般のみ |

| 発行スピード | 国際ブランド |

| 最短3営業日 |

おすすめポイント

特にコンビニを使用する方におすすめ!

年会費が永年無料でお得! ※一般のみ

クレジットの他にも多機能装備

キャッシュカードやデビットカード、ポイント払い

三井住友銀行Oliveのデメリット&メリットは以下になります。

- フレキシブルペイ機能はカード1枚で4つの支払い方法を使い分けられる

- セブン‐イレブンでのスマホのタッチ決済で最大7%還元※1

- 毎月4つの特典から1つを選べる

- ポイント還元率は0.5〜20.0%で還元率アップ条件が豊富

※1iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※1通常のポイント分を含んだ還元率です。

Oliveは、ポイント高還元率なおすすめカードのひとつです。

キャッシュレスを目指したカードで、クレジットの他、キャッシュカードやデビットカード、ポイント払いの機能を兼ねそろえています。

ポイント還元率は一般的な0.5%ですが、高ステータスのプラチナプリファードは基本還元率が1%と常に高還元率です。

また対象となる飲食店やコンビニを利用すると非常に高還元率となり、カードのタッチ決済でプラス4.5%、スマホのタッチ決済であればプラス6.5%となり高還元率を誇ります。

さらに家族ポイントが最大5%プラスされるだけでなく、Vポイントアッププログラムの条件達成度合いによっては、最大20%ポイント還元※という驚異的なパターンもあります。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友銀行「Olive」の申し込み方法 ※口座開設は必須!

【事前準備】

Oliveアカウント申し込みにあたり下記をご用意ください。

①ご本人様確認書類(以下のいずれか)

・マイナンバー(顔写真付き)

・パスポート(2020年2月4日以降に申請されたものは使用不可)

・運転免許書(運転経歴証明書でも解説可能)

②ご連絡先

SMSをご利用可能な携帯電話とメールアドレス

【STEP1】

三井住友銀行アプリをダウンロードしOliveアカウントを申し込むから申し込み

【STEP2】

生年月日等を入力後、カードランク・デザインを選択

【STEP3】

お客様情報を入力し、申請完了

参考:三井住友銀行「Olive」公式サイトお申込の流れ

画像:三井住友銀行「Olive」公式サイトお申込の流れより引用

JCBカードWは提携店での還元率が1.5%以上ある

| ポイント還元率 | 年会費 |

| 1.0~10.50%※1 | 永年無料 |

| 発行スピード | 国際ブランド |

| 最短5分※2 |

※2モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) (※ )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

おすすめポイント

39歳までに入会すれば40歳以上でも年会費は無料

基本還元率が1%で優待店では更にポイントアップ!

JCBカードWは、高還元率のおすすめカードのひとつです。

日本発の国際クレジットカード会社が発行するカードで18歳から39歳までの限定入会という条件はありますが、39歳までに入会すれば40歳以上でも年会費は無料です。

JCBカードの場合、通常なら1000円に対して1ポイントですが、JCBカードWの場合は2ポイントと倍になります。

なおJCBポイントはOki Dokiポイントと呼ばれるもので、通常は1ポイントが3円なのに対して、Amazonでの支払いの場合は3.5円と換算します。

つまりJCBカードWで1000円の買い物をすると2ポイントですが6円分のキャッシュバック、Amazonだと7円分が還元されます。

ただし、これに加えて提携店を使うとさらにポイントが付与されるため、還元率が1.5%以上確保されます。

三井住友カード(NL)は対象のコンビニ・飲食店の両方の還元率が高い

| ポイント還元率 | 年会費 |

| 0.5~7%※1 | 永年無料 |

| 発行スピード | 国際ブランド |

| 最短10秒※2 |

※2即時発行ができない場合があります。

おすすめポイント

対象の店舗ではポイント最大7%※1と高還元率

24時間カード審査が最短10秒※2

三井住友カード(NL)は、高還元率のおすすめカードのひとつです。

Visa、Mastercardと提携している三井住友カードが発行している年会費が永年無料、ナンバーレスタイプのクレジットカードですが、ポイントが貯まるカードとしても威力を発揮します。

新規入会やグループ企業の口座開設などを行うと多くのポイント付与というキャンペーンを行っています。

また対象のコンビニ・飲食店の両方の還元率が高く、条件次第では最大7%という非常に高い還元率を誇ります。

その中にはUSJも含まれており、隣接するシティウォーク大阪も含め、カードのタッチ決済で支払えば5%、スマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイントが還元されます。※

さらに家族ポイントがあり、提携しているお店を登録している家族の人数に応じて最大5%還元します。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

TカードプラスはTポイントが多く貯まりローン返済も可能

| ポイント還元率 | 年会費 |

| 0.5~1.5% | 永年無料 |

| 発行スピード | 国際ブランド |

| 最短即日※1 振込キャッシング |

※1三井住友銀行のローン契約機なら即日でカード発行

おすすめポイント

対象の店舗では0.9%と還元率が高くなる

Tマネーチャージやポイント払い、PayPayポイントなどでも高還元率

Tカードプラスは、高還元率のおすすめカードのひとつです。

三井住友系の大手消費者金融カードで、ローンカードにクレジット機能が付いたカードです。

ポイント還元としてはTポイントが還元されるのが大きな特徴で、通常は0.5%ですが、提携しているスーパーやガソリンスタンドでカードを使うと0.9%と還元率が高くなります。

また、TポイントにくわえてTマネーチャージやポイント払い、PayPayポイントでも同様の還元率となっています。

さらにカードローンの支払いにTポイントを使えるのも大きな特徴です。

難点は、ローンカードと兼任となっているので、申込時に通常のクレジットカードの審査に加えてカードローンとしての審査があることです。

JCBゴールドカードは海外の利用やメンバー特典でポイント還元率が上がる

| ポイント還元率 | 年会費 |

| 0.5~10.0% | 11,000円(税込) 初年度無料 |

| 発行スピード | 国際ブランド |

| 最短5分※2 |

※2モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) (※ )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

おすすめポイント

年間に一定の金額以上の利用でポイント最大2倍アップ

2年連続100万円以上か1年で200万円以上利用すると特典あり

JCBゴールドカードは、高還元率のおすすめカードのひとつです。

国際ブランドJCBカードの高ステータスカードで、カードラウンジが利用できるなどの特典がありますが、ポイント還元率でも非常にお得です。

海外で利用すればポイント2倍となり、集計期間中の利用金額が100万円以上で翌年のポイントが1.5倍、さらに300万円以上使えば2倍になるサービスがあります。

そして、指定された優待店で利用すると最大20倍のポイントが付与されます。

さらに2年連続100万円以上か1年で200万円以上利用すると、ワンランク上のJCBゴールドザ・プレミアの招待が受けられます。

ゴールドザ・プレミアになるとプライオリティパスが無料で利用できるなどのさらにお得な特典が用意されています。

リクルートカードは基本還元率が高い

| ポイント還元率 | 年会費 |

| 1.2%~3.2% | 無料 |

| 発行スピード | 国際ブランド |

| 最短5分※1 |

おすすめポイント

基本還元率が高還元率の1.2%

年会費永年無料で利用可能

リクルートカードは、高還元率のおすすめカードのひとつです。

リクルートカードは、リクルートが発行しているクレジットカードで、年会費永年無料ですが、最大の強みは基本還元率が高還元率の1.2%という点です。

通常高還元率のクレジットカードでも基本還元率は一般的な還元率になっているところが多い中、所持して利用すれば無条件に高還元率が確保できるのはとてもお得でしょう。

さらにリクルート系列のホットペッパーやじゃらん、ポンパレモールでカードを利用するとさらにお得になり、最大4.2%のポイント還元が得られます。

そのうえリクルートカードで付与されるリクルートポイントはdポイントやPonntaポイントに交換できるので、ポイントをさらにお得に利用できます。

Orico Card THE POINTはオリコモールを経由すると、ポイントアップ

| ポイント還元率 | 年会費 |

| 1.0%~2.0%※1 | 無料 |

| 発行スピード | 国際ブランド |

| 要問合せ |

おすすめポイント

基本還元率が高還元率の1.0%

入会から半年間は還元率が2%にアップ

Orico Card THE POINTは、高還元率のおすすめカードのひとつです。

年会費無料のカードで基本還元率が1.0%と高いカードですが、それだけではありません。

オリコモールを利用すると一部の対象外を覗き、0.5%加算されますが、Orico Card THE POINTを使えば特別加算が0.5%付与されるため2%以上の還元率になります。

そのうえ、入会から半年間は還元率が2%にアップされているので、入会後の半年以内に必要なものを購入すれば、お得にポイントがたまります。

追加カードとしてETC、家族、QUICPayカード型というのがあります。

Orico Card THE POINTは、マスターカードとJCBカードのブランドから選べます。

dカードゴールドは携帯料金の還元率が10%以上もある

| ポイント還元率 | 年会費 |

| 1.0%~4.5% | 11,000円 |

| 発行スピード | 国際ブランド |

| 1週間が目安 |

おすすめポイント

NTTドコモ関連でドコモユーザにおすすめ

ドコモ光を利用すると1000円ごとに10%のポイントが還元

dカードゴールドは、高還元率のおすすめカードのひとつです。

NTTドコモ関連のカードのため、ドコモユーザにとっては高いポイント還元が期待できるでしょう。

まず、ドコモ光を利用すると1000円ごとに10%のポイントが還元されます。

加えてd払いの支払い方法をdカードゴールドに設定し利用すると、ポイントがたまります。

100円につき1ポイントのdポイントが、ネットに加えてdポイント加盟店でもたまります。

さらに特約店の中には2%以上のdポイントを付与するところがあります。

そのほかにも対象となるケータイをdカードの支払いにすると割引の対象となり、条件によって毎月187円分割引です。

そして高ステータスのゴールドカードなので、国内やハワイの主要空港でカードラウンジが無料で利用できます。

三菱UFJカードは最大10.5%相当のポイント還元も

| ポイント還元率 | 年会費 |

| 0.4%~5.5% | 1,375円 |

| 発行スピード | 国際ブランド |

| 1~2週間程度 |

おすすめポイント

対象となる店舗で利用するとスペシャルポイントが5%還元

1回ショッピング利用するだけで年会費は無料

三菱UFJカードは、高還元率のおすすめカードのひとつです。

通常の基本還元率は0.5%ですが、対象となる店舗で利用するとスペシャルポイントが5%還元されます。

還元するポイントは1か月の合計金額1000円ごとの算出です。

これに加えて条件がありますが、登録型リボ「楽Pay」を登録するとさらに5%相当の還元があるので最大10.5%のポイント還元が期待できます。

初年度は年会費無料で、以降は年会費がかかりますが、1回ショッピング利用するだけで年会費は無料です。

またタッチ決済やスマホ決済にも対応しているのでとても便利です。

さらに新規入会特典があり、最大で10000万円相当のグローバルポイントのプレゼントがあります。

楽天カードは楽天市場を利用すると最大15%の高還元

| ポイント還元率 | 年会費 |

| 1.0%~3.0% | 無料 |

| 発行スピード | 国際ブランド |

| 通常1週間から10日程度 |

おすすめポイント

楽天市場など楽天グループでショッピングをすると高還元率

2枚目の楽天カードを作成して利用するだけで1000ポイントが付加

楽天カードは、高還元率のおすすめクレジットカードのひとつです。

年会費が無料のカードで、楽天市場など楽天グループでショッピングをすると高還元率となります。

現金なら1%のところを楽天カードを使うだけで還元率が3%になるため高還元のポイントカードです。

条件によっては最大15%の高還元が期待できます。

そのほかにも楽天グループのサービスを新規に入って利用しても楽天ポイントが付加されます。

またエントリー制度のキャンペーンを頻繁に行っており、2枚目の楽天カードを作成して利用するだけで1000ポイントが付加されたり、紹介すると高いポイントが付与されます。

楽天ポイントをためている人にはまたとないカードと言えるでしょう。

還元率の鬼と言えるクレジットカードのメリットは普段使いすることでポイントが溜まりやすくお得に利用できる

還元率の鬼といわれるような高還元率のクレジットカードのメリットを紹介しましょう。

「鬼」と称される還元率が高いので、一般的なクレジットカードよりもお得になるのが最大のメリットですが、さらに高還元率のメリットを活かす方法があります。

特別なショッピングやサービス以外の普段の支払いもクレジットカードにします。

加えてスマホ決済や電子マネー決済にクレジットカードを活用したりすると、ポイント還元率が上がります。

さらに光熱費や通信費のような毎月発生するものをクレジットカード決済にする、さらにポイントアッププログラムでお得な還元率が得られる場合もあります。

究極的なメリットには高ステータスカードの招待状がくる可能性が高いです。

以下、詳しく見ていきましょう。

日常の決済をカード中心で使うとポイントがたまりやすいこと

還元率の高いクレジットカードを持つメリットのひとつ目は、日常の決済をカード中心で使うとポイントがたまりやすいことです。

通常の買い物やサービスではできるだけ現金を使わずに、クレジットカード払いに指定します。

そうすれば利用料金の分だけポイントとして還元されるため、現金決済よりもお得です。

それが還元率の高いクレジットカードで行えば当然還元されるポイントも多くなりますので、最大のメリットと言えるでしょう。

また、クレジットカード会社と提携しているサービスの光熱費や通信費などを指定すれば、基本還元率よりも高いポイントがたまりやすくなります。

使えば使うほどポイントがたまりとてもお得です。

スマホ決済や電子マネーで登録するとポイントがたまりやすいこと

還元率の高いクレジットカードを持つメリットのふたつ目は、スマホ決済や電子マネーで登録するとポイントがたまりやすいことです。

特に還元率の高さをアピールするクレジットカード会社は、提携している電子マネーやスマホ決済に力を入れており、利用すると還元するポイントの倍率を高く設定しています。

そのためスマホを持っていて、スマホ決済をよく行ったり、現金よりも電子マネーで決済することが多い人には、還元率の高いクレジットカードはとてもお得です。

キャッシュレスで電子マネーのチャージをクレジットカードを利用すれば、電子マネーのポイントとクレジットカードのポイントが二重に貯まります。

スマホ決済や電子マネーを多く利用すると、ポイント還元の恩恵を受けやすいです。

税金や家賃・光熱費をクレジットカードで払うとポイントがたまりやすいこと

還元率の高いクレジットカードを持つメリットの三つ目は、税金や家賃・光熱費をクレジットカードで払うとポイントがたまりやすいことです。

一般的なショッピングなどの利用だけでなく、毎月必ず発生する家賃や光熱費、電話代などの通信費や税金をクレジットカードにします。

これらの毎月の固定費といえるものがカード決済となることで、その分ポイントに還元されます。

特に大きな買い物や必要なものがなくても、毎月必ず発生する費用なので、ポイントも自動的に貯まります。

ここで基本還元率が高いカードはもちろん、提携しているところであれば、ポイント還元率が高いのでさらにお得になるでしょう。

クレジットカードを選ぶ際に今使っている光熱費や通信費が関係している会社のところを選ぶのは重要なポイントです。

ポイントアッププログラムを活用すればさらにお得にポイントがたまること

還元率の高いクレジットカードを持つメリットの四つ目は、ポイントアッププログラムを活用すればさらにお得にポイントがたまることです。

これはクレジットカード会社によってポイントアッププログラムを導入しているところがあります。

具体的には月ごとのカード利用料金が一定料金を越えると次のステージとなり、ポイント還元率が上がるというものです。

決裁した料金が上がるほど、どんどん高いステージに上がっていけるのでさらに還元率が上がります。

そのため、通信費や光熱費などの固定費もカード払いに指定すれば、ポイントアップの対象になりやすくなります。

ポイントの還元率がどんどんと加算されるので、より多くのポイント還元の恩恵が受けられるでしょう。

一本化すると高いステータスのカードの招待が来ること

還元率の高いクレジットカードを持つメリットの五つ目は、一本化すると高いステータスのカードの招待が来ることです。

クレジットカードは複数枚持っても問題はありませんが、メインとなるクレジット会社のカードを1枚指定しておくことがおすすめです。

クレジットカードを高い還元率のカードに指定すれば、クレジット決済に応じてより多くのポイントが還元されていきます。

年間のカード利用料が多くなるとクレジットカード会社からポイント還元とは別の恩恵が受けられます。

具体的にはショッピング利用枠が増えたり、高ステータスカードの招待が来ることです。

特に後者はカード会社が認めた優良顧客を意味するので、通常審査もなく申し込めば高ステータスカードと切り替えられます。

ステータスの高いカードは基本還元率が高くなり、様々な優遇措置が受けられるのでよりお得になります。

還元率の鬼と言えるクレジットカードはポイントに有効期限や獲得に条件があることがのデメリットになる

還元率の鬼と言えるクレジットカードにも残念ながらデメリットがあります。

例えばすべてのクレジットカードで発生する費用や支払がポイント還元の対象になっていない点があげられます。

さらにポイントの多くは有効期限があるので、現金の預金のようなことをしていると期限切れとなる恐れがあります。

また基本還元率以外の還元率についての獲得条件というのはずっと同じではありません。

ポイント獲得ための条件から外れたショッピングをしても還元率が上がらないので注意しましょう。

その他、取得したポイントを使う際に、価値が異なる点も頭に入れないと後で後悔します。

そして最も大事な点でデメリットになりかねないのは還元率が高いので、ポイント集めが目的で不要なショッピングなどをしてしまう恐れです。

以下、詳しく見ていきましょう。

すべての支払いでポイント還元されるわけではないこと

還元率の鬼と言えるクレジットカードのデメリットのひとつ目は、すべての支払いでポイント還元されるわけではないことです。

例えばステータスの高いゴールドカードなどは基本的に年会費がかかります。

年会費についてはポイント還元の対象外なので注意しましょう。

年会費以外にも明細書発行手数料やカード再発行手数料はポイント還元対象外となります。

またATMで発生する手数料やリボ払いや分割払いで発生する手数料も対象外です。

またクレジットカードの中にはキャッシングが付帯しているものがありますが、原則的にキャッシングで利用した場合についてはポイント還元されません。

このようにクレジットカードに関係する支払でも還元されないものがあることを理解しておきましょう。

ポイントの有効期限が切れるリスクがあること

還元率の鬼と言えるクレジットカードのデメリットのふたつ目は、還元されるポイントには有効期限があるということです。

ポイントを貯めたとしても、現金の預金のように半永久的に資産として残ることはなく、基本的に有効期限があります。

そして有効期限を過ぎたポイントは無効になります。

ポイントを必死にためても有効期限が切れたら全く無意味になることを理解しておきましょう。

通常利用明細などにポイントの有効期限が表示されるので、期限が切れかけそうになっていれば積極的にポイントを使うようにすれば問題ありません。

さらに一部のクレジットカードの中には有効期限のないポイントもあります。

有効期限を気にしたくないならそういう期限のないポイントが付与されるカードを選ぶほうが安心です。

獲得条件が変わるとポイントの獲得が困難なこと

還元率の鬼と言えるクレジットカードのデメリットの三つ目は、獲得条件が変わるとポイントの獲得が困難なことがあります。

クレジットカードの還元率には基本還元率とそれ以外の還元率があります。基本以外の還元率の設定にはあらかじめ獲得条件が定められています。

獲得条件に従わずにクレジットカードの利用をすると、ポイントの還元の適用が受けられず基本還元率のみとなります。

そのため、高還元率の獲得条件についてはしっかりと熟知するようにしましょう。

ポイント獲得の条件が複雑というのが苦手な場合であれば、基本還元率の高いクレジットカードを選んでおきます。

無条件で高い還元率の恩恵が受けられるので、細かい条件などを気にする必要はありません。

ポイント交換先でポイントの価値が変わる場合がある

還元率の鬼と言えるクレジットカードのデメリットの四つ目は、ポイント交換先でポイントの価値が変わる場合があることです。

ポイントはすべて同じように使えるわけでなく、交換先によってはその価値が大きく変わるので注意しましょう。

例えばポイントで商品と交換できるカード会社の場合、その商品の実際の価値と様々な用途に使える電子マネーに交換するときの価値が違う場合があります。

そのためポイントを手にいれるだけでなく、そのポイントをどう使うかも理解しておかないとせっかく貯めても結果的に損をしてしまう場合があるので注意しましょう。

またクレジットカードのポイントをさらに別のポイントに交換する際にもポイントによって価値が異なるので注意が必要です。

ポイントの還元が目的となっている買い物に注意する

還元率の鬼と言えるクレジットカードのデメリットの五つ目は、ポイントの還元が目的となっている買い物に注意することです。

「鬼」と称されるほど高還元率のクレジットカードを持ちショッピングを続けると毎月どんどんとポイントがたまります。

しかし、ポイントがたまるからと言って不必要なものにまで手を出す危険性があります。

確かにポイントがたまり、さらに達成すればポイントアッププログラムで、お得になるかもしれません。

しかし、ポイント欲しさのために本来不要なものまでクレジットカードで購入するとまったく意味がありません。

意味がないどころか後々後悔することになります。

クレジットカードは後から請求が来るので、ポイント欲しさのための買い物にならないようにしましょう。

還元率の鬼と言えるクレジットカードに関するよくある質問

最後に還元率の鬼と言えるクレジットカードに関してよくある質問を掲載していきましょう。

具体的なポイントの貯まり具合や還元の意味、オフと倍との違いなどを紹介します。

ポイントを溜めるのに200円必要なら20万円でどのくらいのポイント数貯まりますか?

00円使うと1ポイントが貯まるクレジットカードの場合、20万円を使った場合に付与されるポイント数は、200,000÷200=1,000ポイントになります。

クレジットカードを使うとポイントを還元する意味がよくわかりません

クレジットカードを使ってポイントを還元する理由は、結論から言えば販売促進です。

同じショッピングやサービスを利用するとき、ポイント還元がなければ手元に現金を持っていないような場合以外だとクレジットカードの利用機会が減ります。

後から請求が来るクレジットカードを使う意味があまり感じられないからです。

しかし、同じものを購入しても現金なら付与されないポイントをカード利用することによって付与されればその分得になります。

顧客がクレジットカードを使う動機づけとなるため、カード会社としては顧客獲得に加えて、カード利用による売り上げが上がる重要な意味があります。

5%OFFとポイントが5倍とならどっちのほうがお得なのでしょうか

ポイント5倍と5%オフの違いを実例で見ていきましょう。

1ポイントが200円で貯まる場合、ポイント5倍だと200円で5ポイントがたまり、195円で買い物ができたことになります。

それに対して5%オフだと200円の5%は10円で、190円で買い物ができることになるため、5%オフのほうがお得です。

還元率の鬼といえるクレジットカードを普段使いすることでお得にポイントが溜まりやすい

還元率の鬼といわれている高還元率のクレジットカードは、条件次第では1割を超えるような還元率のところもあり、効率よく使えばとてもお得になります。

いちばん良いのは光熱費や通信費を含めた普段使いにすることでポイントがたまりやすいことです。

ただしポイントの多くには有効期限があるので期限内に使わないと損をすることを理解する必要があります。

またポイントがたまるからと言って、ポイント目的のカード利用などは控えましょう。

クレジットカードの用途別におすすめを詳しく知りたいという方は以下から確認してみてください。

目的別のクレジットカード

法人クレジットカード

個人事業主クレジットカード

即日発行可能なETCカード