この記事では年末調整で生命保険料控除が可能かを紹介しています。申告方法や注意点、計算の仕方やよくある質問も紹介しているので、手早く知りたい人におすすめです。

年末調整では保険料控除や基礎控除等の申告が可能

給与所得者は年末調整の際に申告すれば、加入している生命保険の控除をはじめ、様々な税制上の優遇措置が利用できます。

年末調整とは?

年末調整とは、事業所へ勤務する給与所得者の1年間の所得と、源泉徴収した合計額を比較し、かかる税金を調整する方法です。

基本的に年末調整は事業所の総務課・経理課等が担当し、各事業所を通じて申告します。

この年末調整を行うのは給与支払者の義務なので、各給与所得者が提出した内容を事業所内でしっかり確認することになります。

年末調整で控除できるものとは?

年末調整時に申告する場合、下表の13種類の控除が利用できます。

| 控除 | 内容 |

|---|---|

| 配偶者控除 | 配偶者がいて、かつ配偶者の所得額が年38万円未満の場合に受けられる控除 |

| 扶養控除 | 給与所得者に所得税法上の扶養者がいるとき受けられる控除 |

| 基礎控除 | 38万円の控除が無条件で受けられる |

| 障害者控除 | 納税者自身または配偶者、扶養者が障害者のときに受けられる控除 |

| 寡婦(または寡夫)控除 | 納税者が寡婦または寡夫の場合に受けられる控除 |

| 勤労学生控除 | 納税者が勤労学生のときに受けられる控除 |

| 配偶者特別控除 | 配偶者の所得額が年38万円よりも多く、76万円未満の場合等に受けられる控除 |

| 社会保険料控除 | 社会保険料を支払っているときに受けられる控除 |

| 小規模企業共済等掛金控除 | 確定拠出年金法に定められている、個人型年金加入者の掛金等を支払ったとき受けられる控除 |

| 生命保険料控除 | 生命保険会社の保険に加入し、生命保険料を支払っているとき受けられる控除 |

| 地震保険料控除 | 地震保険料を支払っていると受けられる控除 |

給与所得者に適用される控除制度があれば申告

年末調整は正社員だけではなく、パートやアルバイトの方々も対象となり、様々な控除制度が利用できます。

こちらでは、給与所得者が独身者・パート・扶養内勤務の場合に利用可能な控除制度をみていきましょう。

独身者の場合

独身者は配偶者控除・配偶者特別控除等の対象外ですが、基礎控除・社会保険料控除はもちろん、ケースによって様々な控除が利用可能です。

例えば、独身者が生命保険に加入している場合は生命保険料控除を、マイホームを既に持っていて火災保険・地震保険に加入しているなら、地震保険料控除を申告できます。

パートの場合

パートは正社員よりも年収が低いものの、年収が130万円超~201万円以下の場合、自分で社会保険料を支払います。

そのため基礎控除の他に社会保険料控除も対象です。また、パートをしながらひとり親であった場合は寡婦(または寡夫)控除が利用できます。

扶養内勤務の場合

配偶者の扶養に入っており年収103万を超える場合、所得税の支払い義務が発生し、年末調整が必要となります。

なお、年収が130万円以下ならば社会保険料の支払いは発生しないので、社会保険料控除は対象外です。

もちろん扶養内勤務の人でも、生命保険に加入していれば生命保険料控除が利用できます。

ただし、年収が低いからと配偶者に自分の保険料を支払ってもらっている場合、たとえ契約者が自分でも生命保険料控除は申告できません。

フリーランスの場合

フリーランスの場合は基本的に確定申告で手続きを行います。ただし、事業所にアルバイトという形で勤務した場合、年末調整を行う可能性もあります。

フリーランスとしての年間所得が20万円以下なら確定申告は不要です。しかし、副業のアルバイトで年収103万円を超える収入がある場合、年末調整は必要です。

年末調整が必要な場合、他の給与所得者と同様に控除制度が利用できます。

年末調整時の保険料控除申告書の書き方

給与所得者の方々で加入している生命保険があれば、払い込んでいる保険料も年末調整時に申告できます。申告をすれば所得税等の負担軽減に役立ちます。

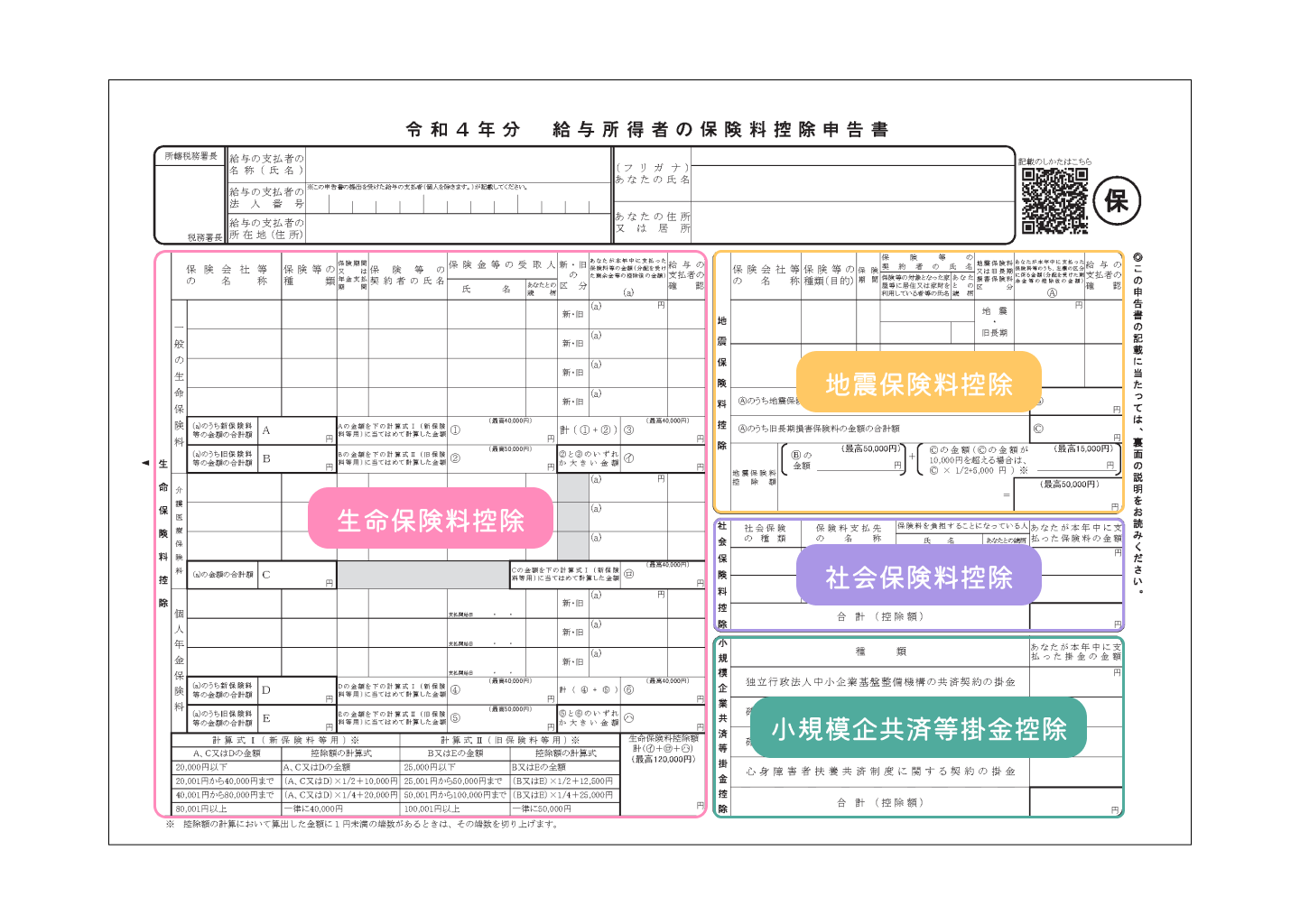

保険料控除申告書とは

保険に関する申告を行いたい場合、「保険料控除申告書」に必要事項を記入します。

この申告書には、年末調整時に加入中の生命保険や地震保険、社会保険等があれば次の内容を明記します。

- 保険会社等の名称

- 保険等の種類

- 契約者氏名

- 保険金の受取人

- 払い込んだ保険料 等

給与所得者の保険料控除申告書

出典:国税庁ホームページ(https://www.nta.go.jp/index.htm)

生命保険料控除の記載枠は広め

保険料控除申告書の中で、生命保険料控除について記入する枠は書面の半分以上を占めています。これは控除の種類が3種類あり、また保険契約をいつ行ったかで新契約(新保険料)・旧契約(旧保険料)に区分されるので、仕組みもやや複雑である点が理由といえます。

控除枠は3種類

生命保険料控除枠は一般・介護医療・個人年金保険の3種類に分類されます。

| 分類 | 対象となる保険商品 |

|---|---|

| 一般の生命保険料 | 死亡保険や養老保険、個人年金保険料枠に該当しない個人年金保険等が該当 |

| 介護医療保険料 | 介護保険や医療保険、がん保険等が該当し、旧契約の場合は一般の生命保険料の控除枠に入る |

| 個人年金保険料 | 一定の条件に合致した個人年金保険が該当 |

新契約・旧契約に分かれる

自分の加入した契約時期が2012年1月1日以後かどうかで、控除額の他、控除枠の種類も異なります。

| 保険契約 | 内容 |

|---|---|

| 新契約 | 2012年1月1日以降の保険契約が対象、一般・介護医療・個人年金保険料控除枠の3種類が利用でき、最高12万円が控除上限 |

| 旧契約 | 2011年12月31日以前の保険契約が対象、一般・個人年金保険料控除枠の2種類が利用でき、最高10万円が控除上限 |

自分がいつ契約したかわからないときは、保管している保険証券等で契約年月日を確認しましょう。

生命保険料控除枠に書く前の準備

生命保険料控除枠の記載する内容が多く、加入中の保険をよく確認するのはもちろん、事前に準備しておく書類もあります。

加入している生命保険をチェック

まずは加入中の保険の種類や保険会社をよく確認しましょう。複数の保険会社の生命保険に加入していると、保険料控除申告書へ記載する際に漏れてしまうおそれがあります。

手元に保管している保険証券を揃えておけば、保険の種類や保険会社名・契約年月日がすぐにわかります。

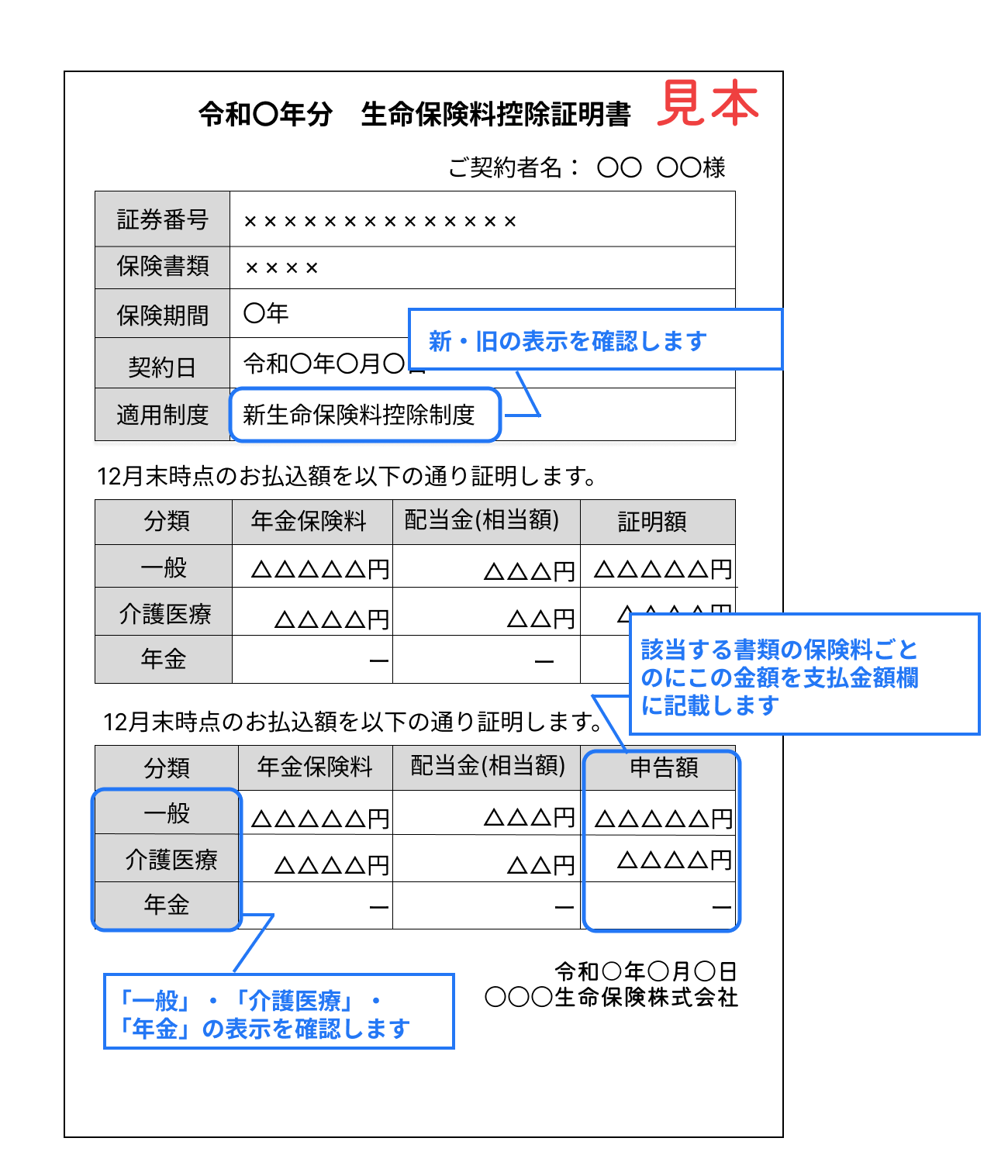

11月に保険会社から生命保険料控除証明書が送付される

保管していたはずの保険証券がなかなか見つからなくても、概ね11月に保険会社から送付される生命保険料控除証明書をみれば、同じ内容が明記されているので慌てる必要はありません。

こちらの書類に明記されているのは次の内容です。

- 契約番号

- 保険種類

- 保険期間

- 契約年月日

- 適用制度

- 年間保険料

- 申告額

保険料控除申告書へ記入する年間保険料や申告額は、この書類を参考にします。

申告の際に必要な書類なので、11月中に保険会社から送付されてこない場合、速やかに保険会社のカスタマーセンターか、保険担当者へ連絡してみましょう。

生命保険料控除証明書

生命保険料控除を申告すればどれくらい戻る?

年末調整で生命保険料控除を申告すれば、最高12万円が控除対象となります。こちらでは新契約・旧契約それぞれの控除額をみてみましょう。

控除額は2種類に分かれる

新契約・旧契約それぞれの控除額は下表のとおりです(所得税の場合)。

新契約(契約年月日:2012年1月1日~)

| 年間保険料 | 控除額 |

|---|---|

| 20,000円以内 | 保険料全額 |

| 20,001円~40,000円 | 年間保険料×1/2+10,000円 |

| 40,001円~80,000円 | 年間保険料×1/4+20,000円 |

| 80,001円以上 | 一律40,000円 |

旧契約(契約年月日:2011年12月31日~)

| 年間保険料 | 控除額 |

|---|---|

| 25,000円以内 | 保険料全額 |

| 25,001円~50,000円 | 年間保険料×1/2+12,500円 |

| 50,001円~100,000円 | 年間保険料×1/4+25,000円 |

| 100,001円以上 | 一律50,000円 |

控除金額は最高12万円

生命保険料控除は最高12万円まで控除対象です。旧契約だけに加入していた場合は最高10万円ですが、新契約・旧契約双方に加入しているなら最高12万円まで控除されます。

ただし、例えば新契約で死亡保険・養老保険に加入していたものの、医療保険や個人年金保険料控除枠が利用できる個人年金保険には未加入のケースもあるはずです。

この場合、たとえ死亡保険・養老保険だけで年間16万円を支払っていたとしても、控除枠は1枠しか使えないので控除額が4万円にとどまってしまいます。

生命保険料控除でいくら戻ってくる?実際に計算してみた

保険料控除申告書へ記載する際、申告者本人が複数加入している保険の年間保険料を計算し、控除額を算定する必要もあります。こちらでは例をあげ、いくら控除されるのかみてみましょう。

加入保険会社が1社だけならわかりやすい

複数の保険商品に加入していても契約保険会社が1社だけの場合、送付された生命保険料控除証明書の丸写しだけで申告が可能です。

証明書には年間保険料はもちろん申告額も明記されており、わざわざ自分で控除額の計算を行う必要性はありません。

ただし、契約保険会社が複数の場合は、送付されてきたそれぞれの証明書を参考に、自分で計算して控除額を算定する必要があります。

いくら控除額される?

例をあげ、控除額を計算してみます。

| 保険会社 | 加入している保険 |

|---|---|

| A生命保険 | ● 死亡保険(新契約・年間保険料10万円) ● 養老保険(新契約・年間保険料12万円) |

| B生命保険 | ● 医療保険(新契約・年間保険料7万円) |

| C生命保険 | ● 個人年金保険(旧契約・年間保険料11万円・個人年金保険料控除枠が利用可) |

保険会社Aの場合

死亡保険・養老保険(ともに新契約)へ加入し合計の年間保険料は22万円です。こちらの場合は4万円が控除額です。

保険会社Bの場合

新契約なので介護医療保険料控除枠に該当します。年間保険料が7万円なので、

70,000円×1/4+20,000円=37,500円

3万7,500円が控除額です。

保険会社Cの場合

個人年金保険料控除枠を利用できる個人年金保険で旧契約です。年間保険料11万円なので5万円が控除額です。

(1)+(2)+(3)を合算すると

40,000円+37,500円+50,000円=127,500円

新契約の上限額が適用されるので、12万円が控除額となります。

年末調整で保険料控除を申告できなかった場合の対応

仕事が忙しくて年末調整時に保険料控除を申告できなかった、生命保険料控除証明書が間に合わず記入できなかった、という場合でも別の方法で申告が可能です。

確定申告の際に申告してみる

確定申告は基本的に、自営業者・自由業者の方々の1年間の所得に関する手続きですが、給与所得者でも保険料控除の申告の際に利用できます。

ただし、2023年度は2月16日~3月15日の申告期間に提出が必要です。納税地を管轄する税務署へ確定申告書、生命保険料控除証明書、源泉徴収票、本人確認書類を持参し申告します。なお、窓口提出だけではなく、郵送での申告や電子申請(e-Tax)も可能です。

還付申告で申告も可能

確定申告でも申告できなかった場合、更に還付申告で保険料控除の手続きが可能です。還付申告は納税地を管轄する税務署へ、申告書・生命保険料控除証明書等を提出して申告します。

5年間という長めの猶予期間が設定されているものの、「いつか暇なときに申告すればよい。」と油断し、期間内に申告するのを忘れるおそれもあるので注意しましょう。

年末調整の保険料控除に関するよくある質問

こちらでは、年末調整の際に行う保険料控除への質問へ回答します。

必ず申告しないと会社に怒られる?

年末調整時に保険料控除を申告しなくても、勤務先からペナルティを受けるわけではありません。ただし、申告しなければ多めに納税することとなります。

また、保険料控除の申告方法は確定申告・還付申告でも可能ですが、給与所得者は年末調整の手続きへ慣れているだけに、確定申告・還付申告の際は戸惑うかもしれません。

勤務先から怒られなくても、なるべく年末調整の際に申告した方が無難です。

家族が加入している保険料分も申告できる?

もしも家族が保険へ加入している場合、その保険料を自分が負担しているならば控除対象です。

保険料を負担している家族が6親等以内の血族(子供や孫等)、3親等以内の姻族(配偶者や兄弟等)であれば、たとえ生計を一にしていなくても控除申告は可能です。