この記事では生命保険で相続税がかかるケースを紹介しています。相続税の節税の仕方、節税に有効な生命保険も紹介しているので、手早く知りたい人におすすめです。

課税対象となるケースは大きく分けて3つ

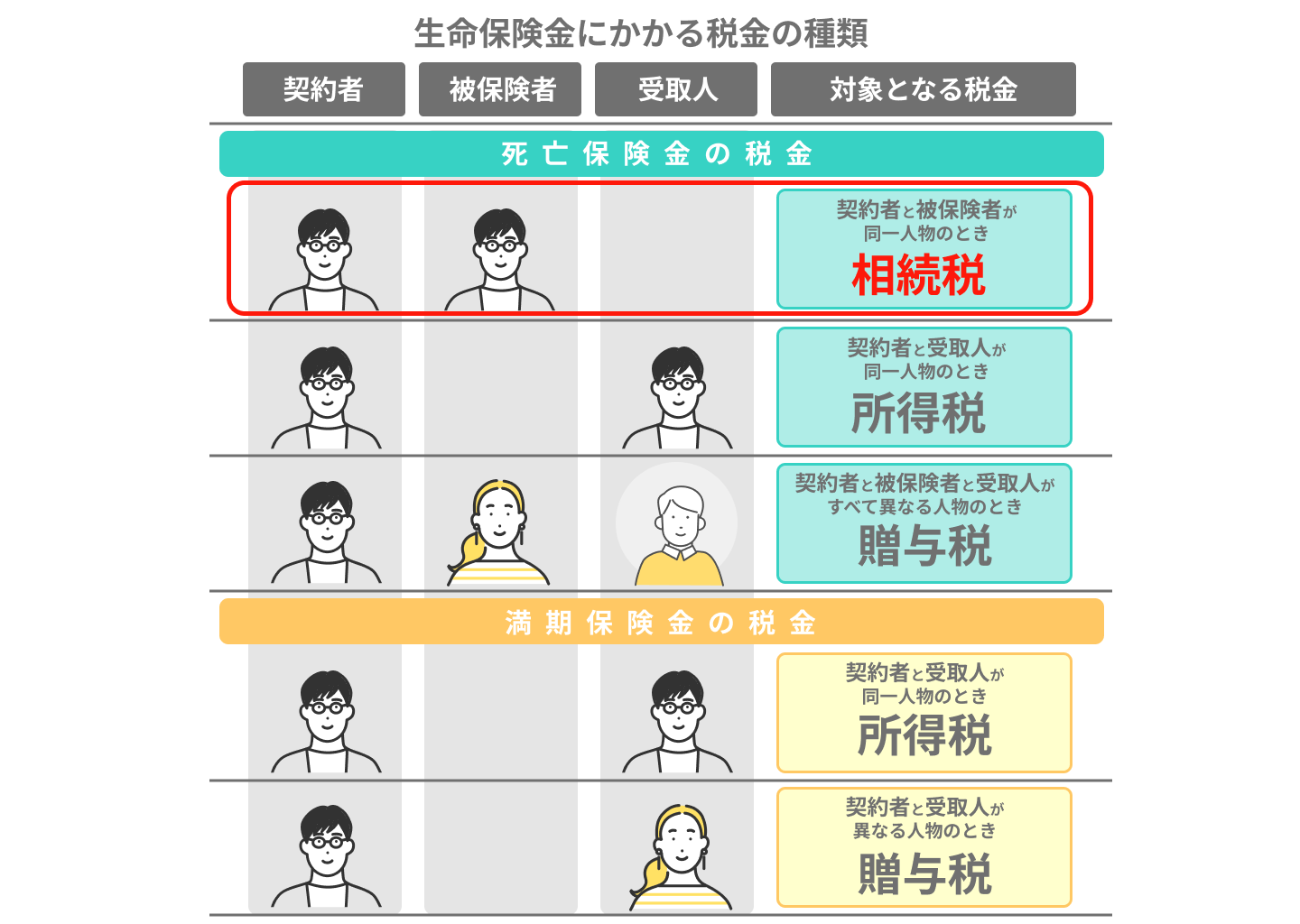

生命保険では契約者・被保険者・受取人が誰になるかで、保険金が下りた場合に課される税金の種類は異なります。

生命保険会社と保険契約を締結し、所定の保険事故(例:被保険者が死亡した、被保険者が病気やケガをした等)が発生した場合、次のようなお金が支払われます。

| 保障 | 内容 | 税金 |

|---|---|---|

| 給付金 | 医療保険・がん保険等に加入し、主に被保険者が病気やケガをしたとき生命保険会社から給付されるお金 | 非課税 |

| 満期保険金 | 養老保険等に加入し、保険が満期になったら受け取れるお金 | ●契約者・受取人同一→所得税 ●契約者・受取人別人→贈与税 |

| 高度障害保険金 | 死亡保険に加入し、被保険者が高度障害状態となった場合に受け取れるお金 | 非課税 |

| 生命保険金(死亡保険金) | 死亡保険に加入し、被保険者が死亡した場合に受け取れるお金 | ●契約者と受取人同一・被保険者別人→所得税 ●契約者・被保険者・受取人すべて別人→贈与税 ●契約者と被保険者同一・受取人別人→相続税 |

契約者(被保険者)の死亡で保険金が受取人に下りる際、上の表の通り相続税以外の税金が発生する場合もあります。

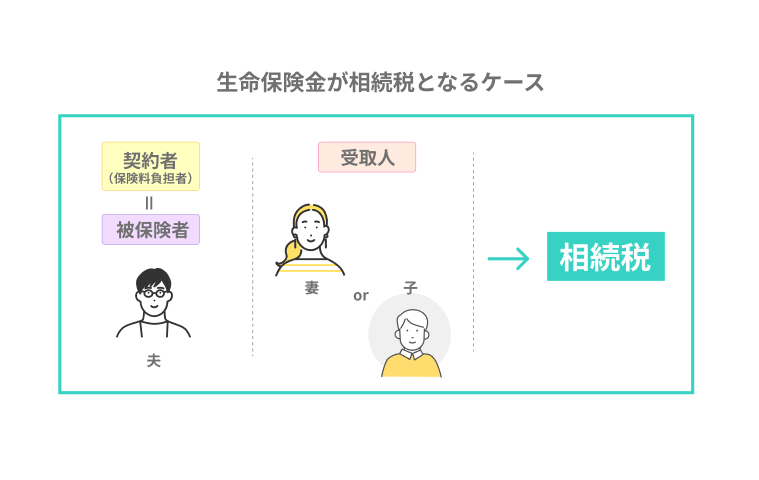

生命保険で支払われるお金はいくつもありますが、相続税がかかるケースは以下の場合のみです。

- 生命保険金 (死亡保険金)が支払われている

- 契約者と被保険者が同一で、受取人が別人である

例えば父親が契約者・被保険者として生命保険(死亡保険)契約を締結し、妻または子供を受取人に指定していた場合、下りた保険金に相続税が発生します。

相続税は誰が払う?税率と非課税枠

相続が発生した場合に課される税金が「相続税」です。この税金は被相続人ではなく遺産を引き継ぐ相続人に課されます。

相続税の税率は相続財産の取得金額に応じて変わる

相続税は、誰にでも一律に課されるわけではありません。遺産の取得金額に応じて税額が決定されます。下表をご覧ください。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ‐ |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

例えば取得金額が4,000万円の場合、相続人に課せられる相続税の総額は次の通りです。

(4,000万円×20%)-200万円=600万円

相続税の総額は600万円となります。

生命保険金等の非課税枠は500万円

被相続人が加入していた生命保険は、保険金として受取人に下りる場合、「みなし相続財産」として相続税の課税対象となります。

ただし、相続税には生命保険の場合も非課税枠が設けられています。非課税限度額は「500万円 × 法定相続人の数 」で算定します。

例えば法定相続人が1人〜3人の場合、非課税限度額は次の通りです。

| 法定相続人の数 | 非課税限度額 |

|---|---|

| 1人 | 500万円 |

| 2人 | 1,000万円 |

| 3人 | 1,500万円 |

実際に受け取った生命保険金額が非課税限度額に収まるなら、生命保険金は相続財産に加算されません。

相続税をシミュレーション

こちらでは生命保険金が下りた場合、下りなかった場合の例をあげて相続税額がどのくらいになるかシミュレーションしてみましょう。

生命保険金が下りた場合

相続人が3人いて生命保険金1,400万円が下りた場合を例に、相続税額をシミュレーションしてみます。

(例)被相続人の遺産総額が6,200万円の場合

- 被相続人の遺産額(不動産資産・金融資産):4,800万円

- みなし相続財産(生命保険金):1,400万円

まず生命保険金の非課税枠を算定します。

500万円×3人=1,500万円

生命保険金1,400万円から非課税枠1,500万円を差し引きます。

1,400万円-1,500万円=-100万円

差し引きが-100万円なので相続税の課税対象とはなりません。

次に相続税の基礎控除額を計算します。

3,000万円+600万円×3人=4,800万円

遺産額4,800万円から基礎控除額を差し引きます。

遺産額4,800万円-基礎控除額4,800万円=0円

相続税は非課税です。

生命保険金が下りない場合

相続人が3人いて生命保険に加入していなかった場合を例に、相続税額をシミュレーションしてみます。

(例)被相続人の遺産総額が6,200万円の場合

- 被相続人の遺産額(不動産資産・金融資産):6,200万円

このケースでは生命保険に加入していないので、生命保険金の非課税枠は使えません。

相続税の基礎控除額を計算します。

3,000万円+600万円×3人=4,800万円

遺産額6,200万円から基礎控除額を差し引きます。

遺産額6,200万円-基礎控除額4,800万円=1,400万円

課税遺産総額は1,400万円です。

相続税の総額を計算すると、

(1,400万円×税率15%)-控除額50万円=160万円

相続税の総額は160万円です。

このように同じ遺産総額であっても、生命保険に加入しておくと相続税を軽減できるケースがあります。

相続税を軽減する方法

被相続人の遺産が多ければ、それだけ相続税の負担が重くなります。そこで生命保険に加入しうまく財産を減らしつつ、生命保険金等の非課税枠の活用で節税の方法を2つご紹介します。

1.被保険者は保険料の払込で財産を減らす

被相続人が生きているうちに生命保険へ加入し、生活に支障が出ないよう保険料を払い続けていけば、無理なく着実に自分の財産を減らしていけます。

保険料として払い込むのは現金・預金ですが、相続人が誰も引き継いで使用しそうにない、住居以外の不動産(土地・建物)があれば、不動産会社に売却する等して現金化し、保険料にあてるのも良い方法です。

2.下りた生命保険金は葬儀費用にも使う

生命保険金は受取人固有の権利(財産)なので銀行から凍結されず、概ね生命保険会社へ請求書類の到着日の翌日から起算して5営業日以内に保険金が支払われます。

下りた生命保険金は非課税枠が適用される他、非課税枠を超過し相続税の課税対象になっても、使途が自由なので葬儀費用に利用でき、葬儀費用に使った金額分は課税対象から控除できます。

節税対策はもちろん柔軟に生命保険金が利用できるので、相続人達に利便性が高い点もメリットです。

相続税対策に有効な生命保険はどんな保険?

相続税対策として生命保険を利用する場合、どんな保険商品でも良いわけではありません。こちらでは相続税対策に有効な生命保険の種類、活用方法について解説します。

ポイントその1:終身保険が最も有効

相続税対策として有効なのは終身保険(死亡保険)です。保険期間は終身なので受取人へ保険金が下りる可能性も高く、保険期間が満期となり契約終了となるリスクはありません。

また、契約年齢の上限は70歳〜80歳くらいまで設定している商品が多く、高齢になってから相続対策を検討し始めた人も保険加入は可能です。

ポイントその2:保険料で財産を減らしやすい

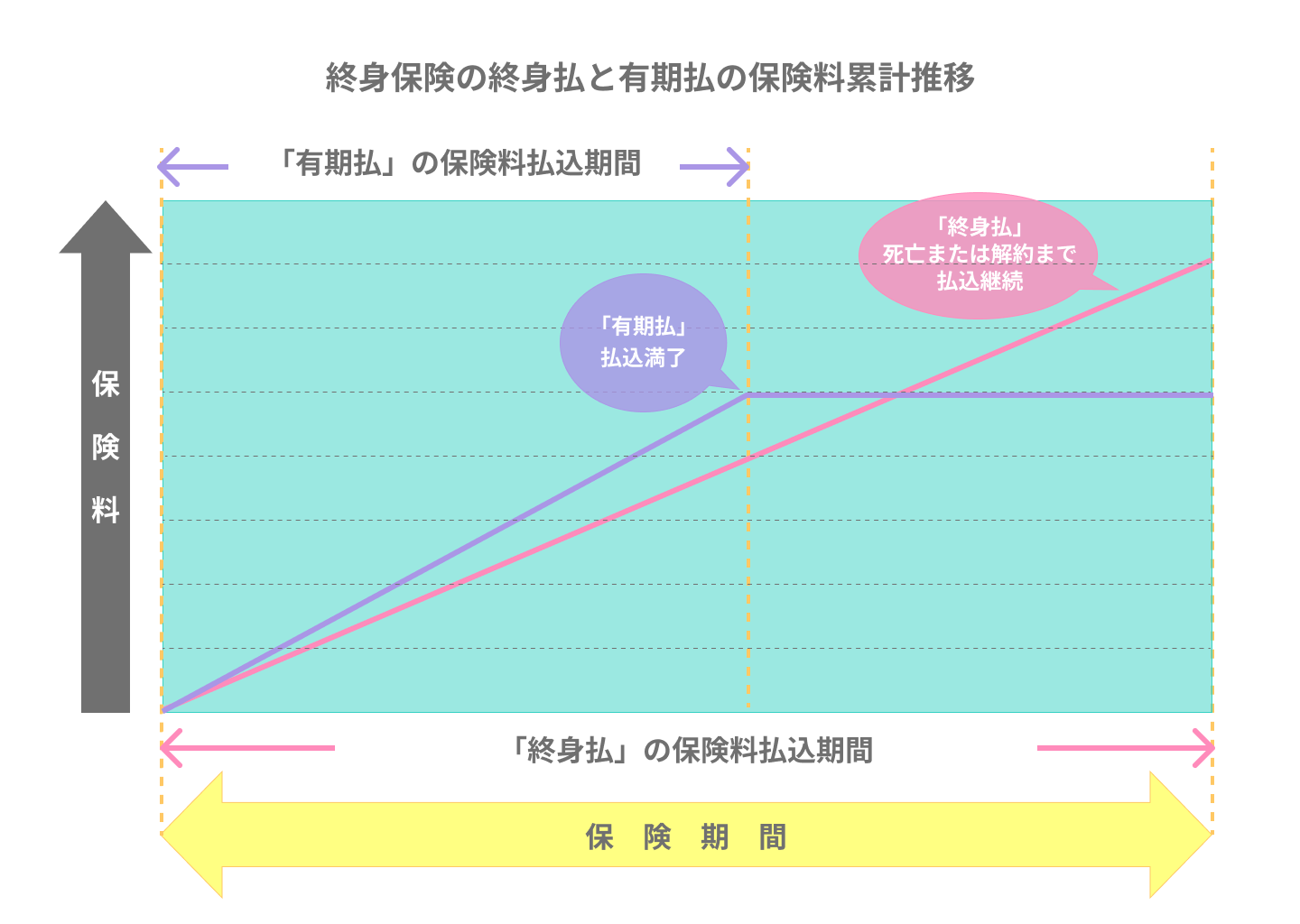

終身保険の払込方法には「終身払」があります。この方法は被保険者が亡くなるか、保険を解約するまで払い込み続ける仕組みです。

終身払で払い込めば一生涯にわたり財産を減らせるので、相続税対策には有効な方法といえます。

終身保険では終身払を採用している商品がほとんどなので、自分に合った商品がなかなか見つからない、というケースはあまりないはずです。

ただし、長生きをすればするほど支払総額は増えるので、保険料の負担が老後の生活を圧迫しないか良く検討しておきましょう。

課税額が増える?2つの注意点

生命保険金で相続税の軽減を考えている場合は、相続税負担が重くなるケースもある点を把握しておきましょう。

1.相続放棄は慎重に検討しよう

相続放棄は相続人が遺産を受け取らないかわりに、被相続人の債務を返済しない方法です。主に被相続人の残した負債が多いときにとられる適用されます。

保険金は相続放棄をしても受け取れる

放棄したいならば、相続の開始があった事実を知った時から3ヶ月以内に家庭裁判所へ申述します。家庭裁判所から認められると申述人は、最初から法定相続人ではなかったことになります。

生命保険金は受取人の固有の権利(財産)なので、放棄したのが受取人本人でも保険金は問題なく受け取れます。

相続放棄をした人は非課税枠を使えない

ただし、放棄した人は非課税枠が使えなくなる点に注意しましょう。

次のようなケースの場合、放棄した人に相続税が重くかかってしまう可能性もあります。

(例)相続人3人はそれぞれ死亡保険金を500万円ずつ受け取ったが、相続人3人のうちCだけは相続放棄をした

相続人1人1人に課税される金額は、次の算式で計算します。

受け取った生命保険金額-非課税限度額×(受け取った生命保険金額/全ての相続人が受け取った金額)=課税対象となる生命保険金額

Cは相続放棄をしているので、この算式の対象外となります。

- A:500万円-1500万円×{500万円/(500万円+500万円)}=0万円

- B:500万円-1500万円×{500万円/(500万円+500万円)}=0万円

- C(相続放棄):500万円

なお、生命保険金をはじめとした被相続人の遺産が相続税の基礎控除額の範囲内ならば、Cにも相続税はかかりません。

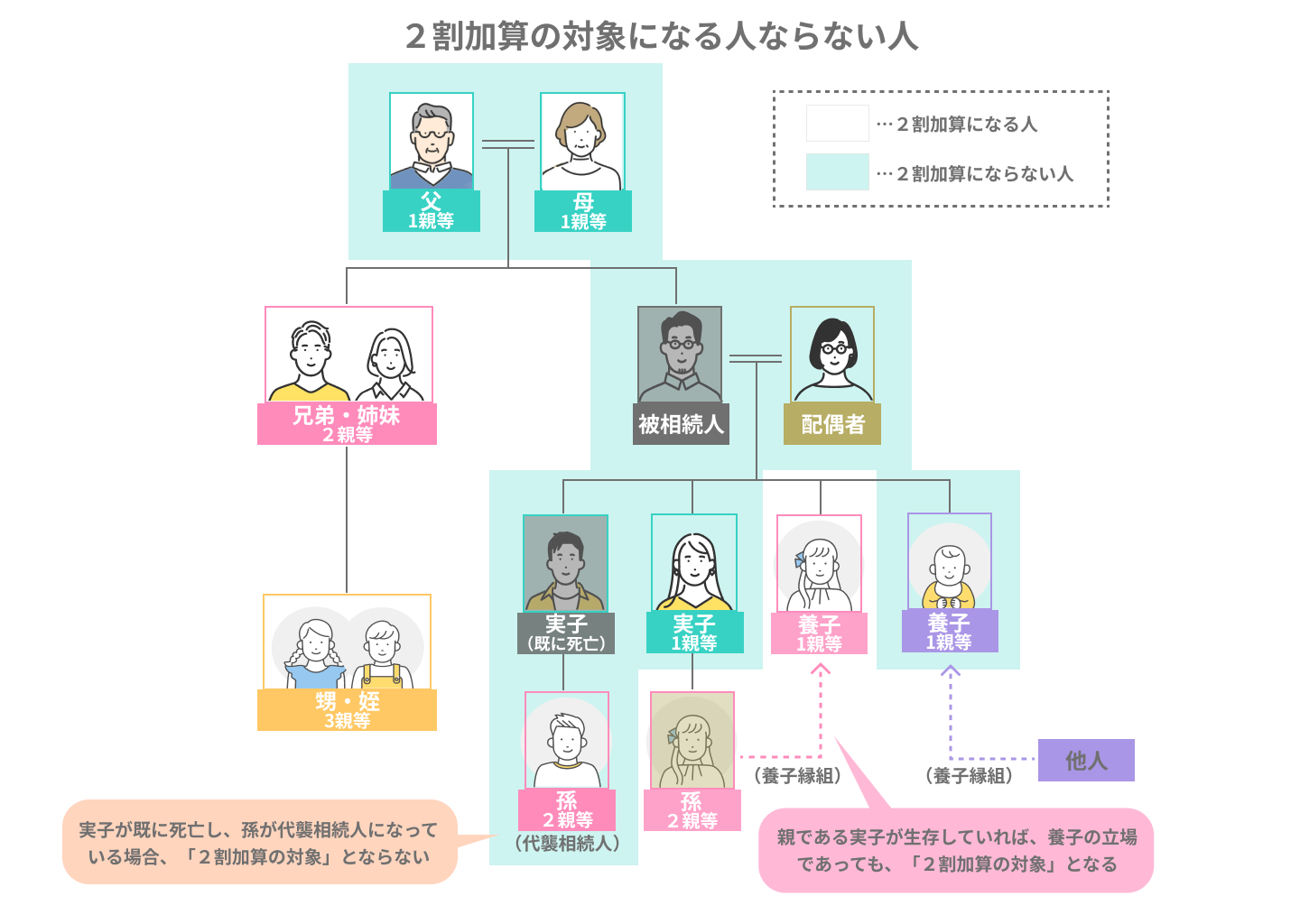

2.相続税が2割加算となる場合も

保険金の受取人を法定相続人以外の親族に指定した場合、相続税は2割加算となるので注意しましょう。

例えば法定相続人に被相続人の子供がいるにもかかわらず、法定相続人以外の人(孫や被相続人の兄弟姉妹等)を保険金受取人にした場合が該当します。次の算式で計算をします。

各相続人の税額控除前の相続税額×0.2=相続税額の2割加算で加算される金額

例えば法定相続人以外の人が保険金受取人となり、税額控除前の相続税額が500万円であった場合

500万円×0.2=100万円

500万円+100万円=600万円

600万円が課税対象となります。なお、他に税額控除が利用できるなら、相続税の軽減が可能です。

生命保険金にかかる相続税へのよくある質問

こちらではよくある質問に回答しましょう。

生命保険契約後に受取人が亡くなったらどうする?

生命保険の契約後に被保険者より早く受取人が亡くなった場合、受取人を変更できます。変更の際は生命保険会社のカスタマーセンター等へ問い合わせ、手続きを行います。

なお、契約者・被保険者が同一人物ならば同意は不要です。ただし、受取人となってもらいたい人へ事前に相談しておいた方が無難です。

受取人は相続人の誰を指定するのがお得?

保険金の受取人は被相続人の子供にしておいた方が良いでしょう。なぜなら、相次相続対策となるからです。

相次相続とは、例えば父親が亡くなった後(一次相続)に、母親が亡くなった場合(二次相続)、母親が父親の遺産を受け取った分も含めて、自分が引き継ぐケースです。

一次相続の段階ならば、配偶者は「配偶者控除(配偶者の税額の軽減)」制度を活用できます。

被相続人に配偶者(事実婚のパートナーを除く)がいる場合、配偶者控除を利用すれば1億6,000万円または配偶者の法定相続分相当額が控除されます。

一方、子供の場合は配偶者控除のように大幅な税額軽減が利用できないので、二次相続のとき子供に重い相続税負担となる可能性があるので注意しましょう。

一次相続の時点で保険金の受け取りを子供に指定しておいた方が、その分二次相続時に課せられる相続税を軽減できます。